Plastic Omnium bouwt een groene toekomst

Als het om groene innovatie gaat, wordt vaak op het potentieel gewezen van waterstof om sectoren als de zware industrie en het transport te vergroenen. Een naam die valt als mogelijke kandidaat om een grote rol te spelen in dit proces is die van het Franse Plastic Omnium.

De naam Plastic Omnium zal bij de meesten geen aha Erlebnis opwekken, eerder veel vraagtekens oproepen. Het bedrijf is in 1946 opgericht door Pierre Burelle en was van meet af aan vernieuwend. Burelle zocht naar mogelijkheden om het gewicht van auto’s te verminderen en kwam in zijn zoektocht uit bij plastic. In 1946 kwam de oprichter tot de conclusie dat er zeker 47 onderdelen van de auto in plastic gemaakt konden worden.

In de afgelopen 75 jaar heeft Plastic Omnium zijn aanbod steeds verder uitgebouwd en wereldwijd aan de sector weten te verkopen. Zoals een innovatief bedrijf betaamt, is het niet op zijn lauweren gaan rusten, maar heeft het een oog weten te houden voor technologische en andersoortige veranderingen. De Fransen zijn zo alweer enkele jaren geleden tot de conclusie gekomen dat de autosector een revolutie te wachten staat.

Kernwoorden voor deze transformatie zijn digitaal (connected), emissieloos en elektrisch. Het zijn nieuwe markten die Plastic Omnium wil betreden en bevechten. Dat doet het bedrijf door in te zetten op R&D en innovatie, maar ook door het aangaan van partnerships. Een belangrijk voorbeeld van zo’n partnership is de samenwerking met ElringKlinger, ook een toeleverancier aan de autosector. Samen hebben ze EKPO Fuel Cell Technologies opgetuigd dat producten moet gaan ontwikkelen op basis van de brandstofceltechnologie en gereed maken voor de markt.

Een ander samenwerkingsverband is dat met Renault. Beide bedrijven gaan waterstofopslagtanks ontwikkelen voor de nieuwe modellen vrachtwagens. Uiteindelijk moet een nieuwe brandstofcel voor de elektriciteit gaan zorgen.

Dankzij deze en andere inspanningen claimt Plastic Omnium wereldwijd marktleider te zijn op het gebied van opslag van energie en het reduceren van emissies. Als deze claim waar is, dan is het te begrijpen dat Plastic Omnium getipt wordt als één van de mogelijke kampioenen van de groene revolutie.

Financiën

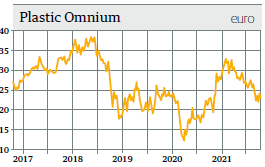

Los van mogelijke Europese subsidies lijkt Plastic Omnium in staat om financieel de nodige inspanningen aan te kunnen. Natuurlijk, ook dit bedrijf is getroffen door Covid-19. Maar in 2021 lijkt het bedrijf de weg naar herstel ingezet te hebben. De uitkomsten over het 1ste halfjaar van 2021 laten zien dat het dal van 2020 gepasseerd is en dat de resultaten aansluiten bij die van 2019. De omzet steeg met 31,9 % en dat was 2,5 procentpunt beter dan de sector met een toename van 29,4 %. Ook de marge van 7,6 % was beter dan die van de sector met 6,2 %.

De cijfers laten ook de uitkomsten van de nieuwe automotive strategie zien. Daarbij volgt het bedrijf de strategie om zowel zijn productenassortiment uit te breiden als ook om een groter deel van de content van elke auto naar zich toe te trekken. Dat moet er dan weer toe leiden dat de Fransen in 2030 een omzet generen in wat ze noemen waterstofmobiliteit van 3 miljard euro. In 2019 had Plastic Omnium een omzet van 9,1 miljard euro.

De cijfers over het 1ste halfjaar mochten dan wel heel goed zijn, de vooruitzichten voor heel 2021 zijn dat minder. Dat heeft alles te maken met een gebrek aan bijvoorbeeld halfgeleiders. Daardoor worden er wereldwijd waarschijnlijk geen 77 miljoen auto’s gebouwd, maar slechts 71 – 73 miljoen.

Waardering door beleggingsclubs samen met Syb van Slingerlandt

Onze net opgerichte beleggingsclubs stellen zich als eerste de vraag of ze Plastic Omnium voor de rest van hun leven in portefeuille willen hebben. Het antwoord daarop is nee, want helaas moet het bedrijf af en toe verlies rapporteren. Dat was het geval in 2008 en in 2020. Maar het bedrijf is wel heel interessant. De winstgevendheid is groot en een groot deel van de winst wordt ingehouden voor autonome groei.

De vier variabelen in ons rekenmodel:

- Toekomstige winstgevendheid

- Dividend pay out percentage

- Aantal jaren meer dan gemiddelde winstgevendheid

- Disconto

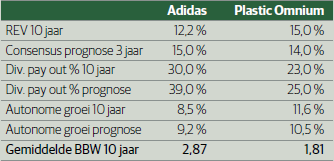

De laatste 10 jaar bedroeg de Rentabiliteit op het Eigen Vermogen (REV) gemiddeld 15 % per jaar, inclusief het verliesjaar 2020. Prognoses van de winst per aandeel voor de komende 3 jaar vertalen zich in een REV richting 14 %. Van de winst werd de laatste 10 jaar gemiddeld 23 % uitgekeerd. Prognoses vertalen zich in een toekomstig pay out % van 25 %.

Het mooie van waardecreërende bedrijven met consistente en voorspelbare bedrijfsresultaten is een hoge beurs-/ boekwaarde. Bij waardecreërende ondernemingen heeft iedere ingehouden euro winst een (beurs)waarde van meer dan één euro. Daar houden beleggers van. Waar ze niet van houden zijn verrassingen. Ze betalen graag extra voor bedrijven met consistente bedrijfsresultaten in het verleden en voorspelbare resultaten in de toekomst. Dat is bijvoorbeeld voor Adidas veel meer het geval dan voor Plastic Omnium (zie tabel). Daarom heeft iedere ingehouden euro winst bij Adidas over de laatste 10 jaar een beurswaarde van gemiddeld 2,87 euro tegenover -1,81 euro bij Plastic Omnium, hoewel de autonome groei (REV minus div. payout %) voor Adidas zowel in het verleden als volgens de prognoses lager ligt dan die van Plastic Omnium.

Plastic Omnium is met een historische REV van 15 % en een geprognotiseerde REV van 14 % een waardecreërende onderneming en mogelijk geschikt als belegging voor de lange termijn. Helaas is geen sprake van consistente bedrijfsresultaten in het verleden gezien de verliesjaren 2008 en 2020. Van de winst wordt jaarlijks zo’n 25 % uitgekeerd.

Net zoals banken bij hun kredietverlening een rentevergoeding vragen voor wat ze op een belegging in risicoloze staatsobligaties kunnen verdienen plus een risicovergoeding, zo ook willen aandeelhouders een vergoeding hebben voor de rente op staatsobligaties plus een risico-opslag voor een belegging in aandelen. Historisch bedraagt de vergoeding voor aandeelhouders (cost of capital) zo’n 9 %. Bij de huidige rente wordt gerekend met 6-9 %. Voor Plastic Omnium rekenen we gezien de minder consistente bedrijfsresultaten en historische beurs-/ boekwaarden met een disconto van 7 %.

Net zoals banken bij hun kredietverlening een rentevergoeding vragen voor wat ze op een belegging in risicoloze staatsobligaties kunnen verdienen plus een risicovergoeding, zo ook willen aandeelhouders een vergoeding hebben voor de rente op staatsobligaties plus een risico-opslag voor een belegging in aandelen. Historisch bedraagt de vergoeding voor aandeelhouders (cost of capital) zo’n 9 %. Bij de huidige rente wordt gerekend met 6-9 %. Voor Plastic Omnium rekenen we gezien de minder consistente bedrijfsresultaten en historische beurs-/ boekwaarden met een disconto van 7 %.

Aanbod voor VFB-leden

Wij beleggen alleen in waardecreërende ondernemingen als we die voor een redelijke prijs kunnen kopen. Op die manier is de kans op permanent vermogensverlies nagenoeg nihil. Op de interactieve site www. vanslingerlandt.com is een aantal waardecreërende bedrijven gratis toegankelijk, zoals, Kone, Atlas Copco, Addtech, Hermes, Cellavision en Lotus Bakeries. Wij nodigen de leden van de VFB uit om in het interactieve rekenmodel op de website zelf hun inschatting te kwantificeren van de toekomstige REV, dividend pay out ratio, jaren van meer dan gemiddelde winstgevendheid en discontovoet. Voor meer uitleg verwijzen we naar de rondleiding op de site.

Door Cor Wijtvliet en Syb van Slingerlandt

Cor Wijtvliet is afgestudeerd als historicus aan de universiteit van Leiden. In 1989 promoveerde hij aan de universiteit van Tilburg op een proefschrift over de ontstaansgeschiedenis van het Nederlands handelsbankwezen. In de jaren 1996 – 2009 was hij aandelenanalist bij Van Lanschot Bankiers. Sindsdien is hij zelfstandig gevestigd analist, auteur en spreker.

Syb van Slingerlandt was als partner van EY veelvuldig betrokken bij de waardering van ondernemingen in Nederland, België en de Verenigde Staten. Vanaf 1986 onderhoudt hij een database waarbij waarderingsgrondslagen van ondernemingen zodanig zijn aangepast dat ondernemingen kunnen worden geselecteerd waar het vermogen van de aandeelhouder het best rendeert. Hij kan op elk willekeurig moment posities hebben in de in deze analyse genoemde financiële markten en/of instrumenten. Kijk voor nadere gegevens van de in dit artikel genoemde ondernemingen op www.vanslingerlandt.com.